01探索创新型授信模式

在中国运输方式中,公路运输承担着社会总运输量的76%,并在近5年呈现逐年上升的趋势。物流行业公路运输成本中油费、过路过桥费、车辆维修保养、保险等支出占到80%以上。其中对于大多数小微物流企业来说,资金流转紧张是对运输业务的一大障碍,尤其是公路运输,运输时间和距离相对较短,但所花费的成本高。

基于此,市场上产生了针对提供运输服务的小微企业的运费贷和基于油联网的加油贷两种主要的信用贷模式。

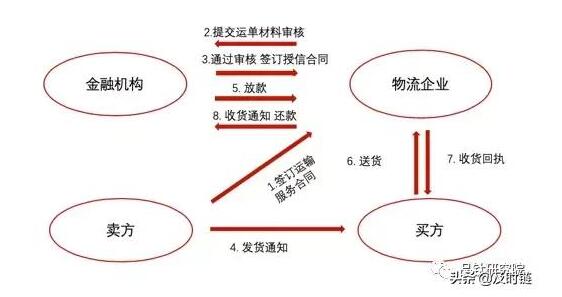

运费贷——运费贷以根据实际业务(运单)为主要授信依据,配合企业的其它资料,包括业务经营信息、司机信息、财务信息等,确定信贷额度,极大解决了短期资金流紧张问题,流程简单、周期短、频次高。

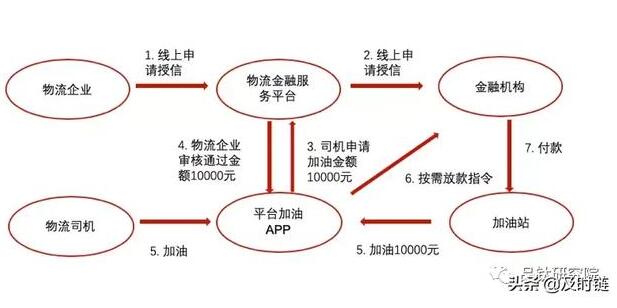

加油贷——油费是物流运输中占比最重要的一项支出,目前一些创新型物流金融服务平台开始探索利用基于油联网所获取的信息提供给金融机构作为授信依据,所获得的贷款来缓解油费资金流不足问题。

金融机构根据物流金融服务平台提供的物流企业信息、资金信息、加油信息和企业发票流信息等做出信贷决策,物流企业所得的资金由企业下属的司机共享,并用于指定的加油站。

实现物流领域中小微企业如何获取低成本高效率融资的解决方案,以及金融机构如何借助大数据、人工智能、区块链等创新技术实现有效金融风控,并建立物流行业内的信用体系是信用贷服务模式的重要目标,也是现阶段所面临着的一项重要挑战。

据观察,一些开展物流金融服务的大型企业已开始在风控层面进行初步的探索和实践。

以前面所述的运费贷和加油贷为例,在运费贷模式中通常使用根据业务量而授信的风控方案,包括没有运单不能用授信,按照代收货款和运单一定比例授信,收款后自动清分,防范资金的挪用。

在加油贷模式中则使用B与C联合承担风险方案,即司机承担法律责任,物流公司作为担保方承担还款责任,资金定向划拨,保证使用场景的真实性。同时,根据业务运营情况对授信额度进行动态调整,采用预判风险机制,可以随时终止授信使用。

在此基础上,根据企业历史数据分析,企业往来关联情况分析建立企业风控模型,并辅助其它的风控措施包括与征信相结合,使用第三方担保或代偿,分析运单的执行路径,分析供应链上下游及行业整体情况,对企业收款账户进行管控而建立一套与信用贷配套的完整风控体系是未来物流金融的主要发展方向。

02物流金融利润颇丰

但仍在物流体系里运转

在中国,物流金融最大的不同在于国外大多数是以金融机构推动物流金融服务发展模式,而国内物流金融服务的推动者主要是第三方物流公司。

对物流企业来说,除了能提供物流服务外,还能提供金融产品和金融服务的,很快能在市场上占据主导地位,物流金融已成为获客的主要手段。

根据2017年国务院发布的《关于进一步推进物流降本增效促进实体经济发展的意见》指出,我国物流领域内企业的融资需求每年在3万亿元以上,但目前被传统金融机构满足的需求不足10%。

据银行相关人士评论,很多银行不敢放贷给物流企业,是因为很多中小型物流企业固定资产少,能够抵(质)押保的融资受到限制,而这往往是银行最看重的,所以物流行业通常被评为高风险产业。

一些大型的物流企业依靠近几十年沉淀的物流数据,能对很多物流行业内的小微企业和企业主的信用资质更好地做出判断,为物流生态网络中的小微企业提供金融服务。

很多物流行业巨头已着手开展金融业务,并逐渐成为其一大重要利润来源,包括顺丰、苏宁、传化等,以及蚂蚁金服和京东,也开始将自有的金融业务涉足物流领域。

以顺丰为例,顺丰金融依靠顺丰集团20年发展所积累的大数据资源,包括物流业务中形成的订单、仓储、速运、支付等资源,来判断商户,尤其物流生态链中是小微商户的信用状况,同时利用仓单为融资提供抵押保障。顺丰凭借其供应链上下游丰富的资源,能基于客户的数据,做出信用状况评级,提供贷款服务。

以经营物流园区为主的浙江民营企业传化集团则致力于打造“仓配云+支付+金融”的一体化的供应链金融系统解决方案。凭借在物流领域18年的经验积累,传化集团利用线下布局的城市物流中心,和线上的智慧物流商城为两大获客入口,整合线上线下业务和资源,在物流这个垂直细分领域,为有需求的物流企业提供产品和服务,包括服务B端的支付业务以及物流领域的信贷和分期业务。

然而,目前这些物流巨头的大多数金融业务还是在自身体系中开展。

比如,在顺丰金融已有的各类融资业务中,主要针对顺丰体系内的小微商户,如针对电商平台商户的顺丰E贷,针对顺丰客户上游供应商的保理融资与订单融资,针对在顺丰仓有库存的融资客户的仓储融资,以及针对于顺丰内部员工的伙伴融资车辆租赁。

苏宁金融今年1月推出的线上乐业贷产品,主要针对苏宁生态圈内物流承运商和售后服务商,凭借与其合作时间较长、合作关系稳定、结算快且结算周期较固定的特点,应对该类客户急需补充短期资金流动的需求,可实现在线申请、实时授信放款,助力资金的快速周转。

03结语:发展前景与挑战

中国广阔的市场为物流行业带来了巨大的发展空间,伴随着物流产业发展而兴起的物流金融为金融开辟了一个新的领域,两者相互结合,各自为对方创造商机。

由于中国的物流金融发展起步较晚,90年代初,以深圳发展银行、广东发展银行为代表的一些城商行,开展以动产质押融资为主的业务模式为起点,逐步推动物流金融的发展。

据观察,现阶段的发展中还存在诸多挑战亟需在未来得到解决,包括:

在中国,物流金融还是一个较新的概念,缺乏一个完善的信用体系,物流金融服务模式还存在着一定的风险。

目前物流金融服务模式主要以抵押贷为主,伴随着中小物流企业对短期资金流转的需求,结合人工智能和大数据技术,已开始对以信用贷为主要服务模式的探索。

库存商品过多和资金周转率过低是物流行业存在的两大难题,物流金融的兴起便是以提高供应链运行效率为目标。现阶段各金融机构之间的协调较慢,质押贷款手续复杂,所需时间较长,降低了资金流的周转速度。

随着以信用贷模式为基础,为解决中小物流企业短期资金周转问题而探索兴起的物流金融服务平台,平台的功能设计应逐步完善,增强与各参与主体的连接效率。

一些物流行业巨头已开始布局金融业务,并且已取得了如保理、小贷、第三方支付等一系列支付牌照,由于风控能力要求不高,目前大多数业务还是在自身体系中开展。

由于物流产业涉及的主体广泛,包含了供应链中的多个环节,各环节中的角色对金融服务的需求也不尽相同,需要对客户进行定位,提供有针对性的金融产品和服务。