一、背景介绍

赊销销售已经成为企业最常用的一种支付方式,根据科法斯2018年中国企业贸易信用调查显示70%以上的企业有提供过赊销服务,其中化工行业有74%的企业提供赊销服务,通过数据我们可以看出大部分的企业在贸易的过程中都是有资金缺口的,而B2B电商平台主要是为产业内的货物交易、流通提供服务,所以在平台上提供金融服务更是迫在眉睫。

供应链金融其核心是企业以核心资产作为抵押/质押物从资金方获得授信,核心资产可以是交易过程中的可信票据、存货或固定资产,资金方授信是以企业历史交易数据的分析或对企业之间交易过程数据为基础建立风控模型,供应链有别于传统贸易融资(银行信用证、票据等)的不同点在于:

1、其风控关注点不一样,传统贸易融资关注贸易的真实性,而供应链金融关心的是供应链上下游的关系

2、融资环节也不一样,传统贸易融资指对单个环节进行融资,而供应链金融是对整个贸易链进行融资

3、主导方不一样,传统贸易融资是由商业银行主导,而供应链金融是由产业中的某一个企业主导,可以是核心企业(厂家或核心贸易商)、供应链服务商、电商平台等

供应链金融能够为产业提供更多的融资方式,激活产业活力,而越来越多的企业参与供应链金融也使得供应链金融的模式呈多样化发展的趋势

供应链金融总体来说可以为货物流通环节中的采购环节、存货保管环节以及货物销售环节提供服务。针对与不同的贸易环节以及环节中的主体市场上有非常之多的业务模式,总体来说可分为:

1、预付款融资(又可细分为:保兑仓融资、代理采购)

2、仓单或货权质押融资

3、应收账融资

下面我们分别对三个环节的融资业务进行具体的说明。

二、预付款融资模式

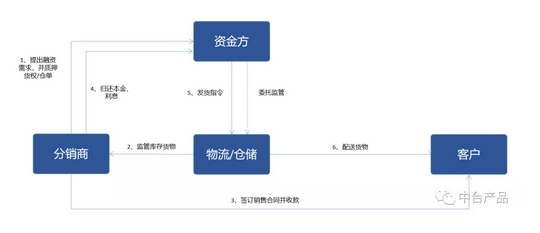

预付款模式主要指的是企业向上游采购时需要提前支付货款,但由于企业资金有缺口所以需要引入资金方为其垫付采购资金,而企业是以自身的信用和未来可获得的货权为抵押进行融资,厂家把货物发到资金方指定的仓库,仓库需要接收资金方指令后才能进行发货,在这种模式中还有可能需要把企业的供应商(厂商)也纳入到整个业务模式中,厂商与资金方之间可能存中回购协议。具体的业务模式如下图:

预付款融资模式主要适用于两种场景:客户把采购业务外包出来,由分销商承接采购业务,在这种场景下分销商与客户之间有服务协议保障,但客户由于自身资金压力会和分销商进行月结、季结甚至于年结,对分销商来说资金 压力大,希望引入资金方进行垫资,这种模式也称之为代理采购;另外就是对一些行业厂商比较强势,要求分销商预定货物,需要提前支付部分货款或全额支付货款,在支付货款和提货之间可能有几个月的时间差,而此时分销商也需要引入资金方垫资,但在这种模式下资金方可能会要求厂家进行回购承诺,降低风险,该模式成为保兑仓融资。

整个模式的业务步骤说明:

分销商和厂家签订采购协议

分销商向资金方提出融资需求,并把提货券质押,资金方可能会与厂家沟通签订回购协议

分销商付款给厂家

厂家发货合同协议发货到指定仓库

分销商销售货物,与客户签订合同或协议,同时客户可能进行款项支付,若客户不进行款项支付则需要分销商垫付一定比例的款项归还资金方。

资金方收到分销商归还的款项后向仓库发出发货指令,仓库按指令进行发货

三、货权质押和仓单融资

分销商和次终端主要为货物的流通提供服务,分销商和次终端由于都不会直接消耗存货,故其采购回来的货品会存放在仓库,存货作为资产的一种形态,实际上是对企业现金流的一种占用,在企业有资金需求时使用存货来进行融资是一种十分常见的活动,资金需求方把自己的仓单或者是货权进行质押获得资金,在这个过程中货物的标准化程度越高融资难度越低,其核心逻辑时当违约发生时处理货物的成本高低,而标准程度越高的货物肯定是越容易在市场上进行处理,所以具备较强的可质押性。其核心业务逻辑如下图:

该模式比较十分适合供应链企业为整个产业链提供金融服务,供应链企业本身具备物流仓储服务能力,能够对产业链中的货物进行管理,包括货物在分销商从厂家采购回来到货物最终配送到客户的整个过程,同时供应链企业对资金需求方的上下游企业也有一定业务往来能够有效的管理风险。

在该模式中资金方需要具备小贷资质方可开展业务。

整个模式的业务步骤说明:

资金需求方提出融资需求,质押自己的仓单或者货权

资金需求方把货物存放到资金方指定的仓库,或者分销商采购货物后即使用资金方指定的物流和仓储公司。

资金方委托物流仓储公司对货物进行配送或监管

资金方根据分销商的资金需求提供贷款

分销商和客户签订销售合同,同时客户进行款项支付(可支付部分)

分销商规划本金、利息

资金方发出发货指令给仓库

物流仓储安排配送货物到客户处

仓单融资可以由有资质的第三方物流仓储公司开具的具有有价证券性质的仓单作为质押物,向资金方进行融资,由于仓单本身就具有可靠性,所以资金方无需强制要求分销商把货物放到指定仓库。仓单融资也可以是买方拥有在规定的期货市场验资合格的标准仓单,由于期货市场货物兑现存在一定的时间周期,在该周期内企业出于资金压力的考虑,可以以该仓单向资金方进行融资,此时由于货物并未实际接收,故不存在货物存放问题,只要标准仓单符合期货市场的规定,即可完成融资,而在该模式下买方可以是产业链中间的分销商,也可以是终端客户。

四、应收账融资

最后我们在聊下应收账款融资,应收账款融资主要是以交易过程中产生的应收账款为依据,债权人把自己的权益质押给资金方进行融资,可细分为保理和反向保理两种。

4.1 保理

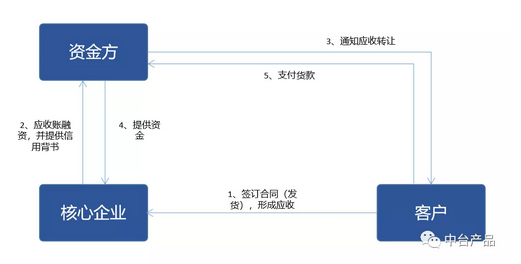

保理指的是卖方由于为下游提供赊销或现货后款服务形成了大量的应收账款,卖方的应收账款相对来说比较分散,而且周期不一,为加快自己资金回笼的速度而进行的融资行为。该模式的融资主体一般为产业中的核心企业,其资信较为可靠,而且对于下游的掌控能力也较强,故其融资风险较小。其整体业务模式如下图:

在该模式中资金方可能需要核心企业作为担保,也可能不需要,主要是看融资方和资金方各自对风险以及成本的考虑。而在保理的模式中核心企业的下游客户可以是多家,多家客户在于核心企业发生交易后产生的应收账款可以打包进行融资,由此形成应收账款池,能够有效分散融资风险。

整个模式的业务步骤说明:

1、核心企业与客户签订合同(或完成的发货操作),形成应收。在该步骤前一般核心企业会给客户进行评估,并授予最大可用额度和可使用的账期。

2、核心企业向资金方提出融资需求,资金方查验应收账款并对核心企业进行评估

3、资金方或核心企业告知客户应收账款已转让,客户可做确认操作

4、资金方为核心企业提供资金支持,在该步骤中如果核心企业愿意承担风险的程度足够大,资金方可不与客户进行确认,而直接对核心企业进行放款

5、客户支付货款和利息给资金方

6、若出现了违约则视资金方和核心企业直接的协议而定是由哪方承担风险或各自承担多少风险。

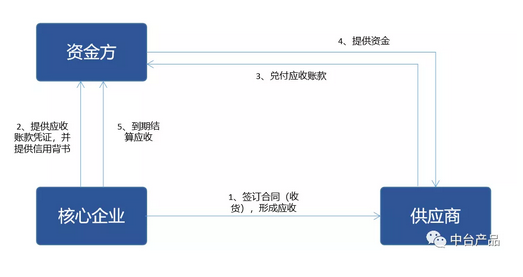

4.2 反向保理

在应收账款中还存在一种反向保理模式,该模式主要是以核心企业和它的供应商之间的交易而产生的应收账款进行融资,由于核心企业比较强势,对大量的上游企业产生了应付,而核心企业的兑付能力较强,在供应商提供货物到接收货款直接由于结算规则可能产生较长的时间窗口,故供应商便产生了融资需求。该模式下主要以核心区信用为背书,引入资金方,可让核心企业的债权人手中的应收账款提前进行兑付,当然提前兑付是需要付出一定的费用,有别于承兑汇票,在模式是在交易发生过程中即可产生兑付凭证,其核心业务逻辑如下图:

整个模式的业务步骤说明:

1、核心企业向供应商采购货物,并签订合同,形成应收账款

2、核心企业向资金方提供供应商的应收账款凭证,核心企业可能需要提供信用背书

3、供应商可在应收账款未到期之前向资金方进行兑付,兑付需要承担一定的费用

4、资金方确认应收账款并向供应商提供资金

5、应收账款到期时核心企业和资金方进行结算,支付货款给资金方

在该模式中,其核心风险在于核心企业在应收账款到期时的支付能力。在模式中资金方需要具备一定的资质(保理牌照、供应链企业)

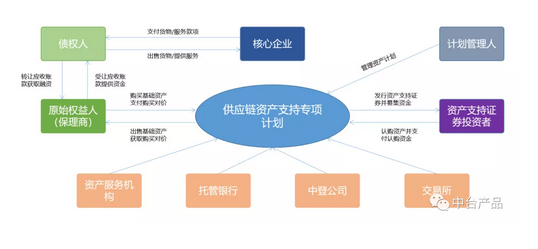

在以上两种保理模式下,当前市场上还有把应收账款证券化的趋势,通过交易所向社会进行募资以降低资金获取成本。在保理机构获得大量的应收账款后可出售给资产服务机构形成资产支持专向计划从而把应收账款证券化,具体的业务模式如下:

整个模式的业务步骤说明:

1、核心企业向供应商采购货物,并签订合同,形成应收账款

2、核心企业向资金方提供供应商的应收账款凭证,核心企业可能需要提供信用背书

3、供应商可在应收账款未到期之前向资金方进行兑付,兑付需要承担一定的费用

4、资金方确认应收账款并向供应商提供资金

5、应收账款到期时核心企业和资金方进行结算,支付货款给资金方

在该模式中,其核心风险在于核心企业在应收账款到期时的支付能力。在模式中资金方需要具备一定的资质(保理牌照、供应链企业)

在以上两种保理模式下,当前市场上还有把应收账款证券化的趋势,通过交易所向社会进行募资以降低资金获取成本。在保理机构获得大量的应收账款后可出售给资产服务机构形成资产支持专向计划从而把应收账款证券化,具体的业务模式如下:

五、电商平台供应链金融模式的应用

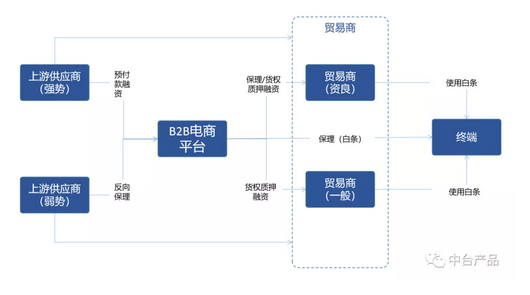

B2B电商平台由于可以有效的监管到平台中的每一笔交易,同时平台可以整合物流、仓储资源为买卖双方提供服务,把货物流通和存放的情况也纳入到平台可监管的范围内,如此电商平台可以对交易的真实性进行强有力的监管。而在平台发生交易的企业由于产生了大量的数据,电商平台可以建立风控模型统一为生态内的企业进行授信评估,以授信评估的结果控制其在平台整体的融资额度,能够有效的管理融资风险。而B2B平台本身又具备交易特性,故在发生违约时只需要保证货权可控,那便可以把违约风险降到最低。

由于B2B电商平台具有上述特性,供应链金融非常之适合融合在B2B电商平台之中,试想直接在交易场景中完成授信、支付这是多少企业想问的交易状态。但任何一个综合性的B2B电商平台其生态内的业务都是极其复杂的,生态内都是各种企业共存,品牌工厂、分销商、次终端、终端等都会在平台内参与交易,所以需要我们能够为不同的场景不同的角色设计合适的供应链金融产品。

产业互联网定义:产业互联网是指利用互联网连接企业与企业之间商品流通,提升产业链与供应链协同效率,具体包括B2B电商平台、供应链金融平台与网络货运平台等多种平台业态。